株主優待で見逃せない有利子負債!一目で分かる有利子負債倍率を紹介

飲食店やレジャー施設、ショッピングモールなどで使える株主優待が、途中で改悪や廃止になるのは避けたいですよね?

もし改悪や廃止になると、株主優待の魅力も下がりますし株価にも悪影響です!

株主優待を安定して受け取るなら「有利子負債」の確認は欠かせません。確認すれば、狙っている企業が健全かどうか?判断できます。

そこで株主優待を選ぶ際に気を付けたい「有利子負債」の解説と共に、誰でも一目で分かる「有利子負債倍率」を解説します。

目次

企業経営はバランスが大事!30秒で分かる株主優待で見るべき有利子負債とは?

有利子負債とは、利息を含め「返済しなければならない負債と自己資本のバランス」を指します。

負債は主に「銀行やローン会社などの借入金額」です。

つまり、有利子負債が多い企業は返済や支払いが多くなり、資金繰りが悪化!株主優待や配当金を出す余裕がなくなり改悪、最悪の場合は廃止になります。

とは言え、企業ごとに有利子負債と自己資本比率を計算して健全な企業かどうか?判断するのは面倒ですよね?

それなら次の項目で紹介する「株探(かぶたん)」を利用してみましょう。

一目で分かる有利子負債倍率|株探で健全な企業&株主優待が見つけ方&倍率の目安は?

「株探(かぶたん)」は、企業情報から株式情報まで凝縮された便利なサービスです。

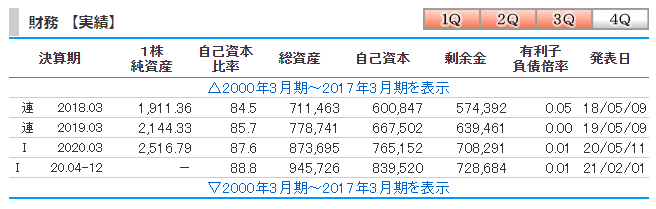

このサービスを活用して見るのは「財務【実績】」の項目です。

株主優待はありませんが、健全な経営で50年以上も続く優良企業「塩野義製薬(4507)」を見ていきましょう。

ここで確認するのは「有利子負債倍率」です。2020年3月の有利子負債倍率を見ると「0.01倍」ですね?

この場合、たとえば100万円持っていると借入金額が1万円のため塩野義製薬は、ほとんど借金がない優良企業です!

ただ0.01の有利子負債倍率の企業は殆どありません。

株主優待を続けられる健全な企業かどうか判断するなら「有利子負債倍率:0.4~0.5倍以下」を目安にしましょう。

高い有利子負債倍率は要注意!?株主優待で気を付けたい倍率の目安は?

株主優待を狙うなら、高い有利子負債倍率に気を付けましょう。

たとえば「有利子負債倍率:1倍」の時、100万円所有しても借入金額が100万円のため、自由に使えるお金がありませんね?

もし1倍を超えると、自己資本以上に借り入れしているため、景気の悪化や業績不調が続くと株主優待を維持できません。

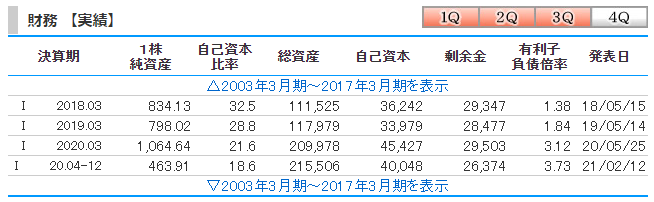

有利子負債倍率が高い、人気株主優待の一例として「トリドールHD(3397)」を見ていきましょう。

※トリドールHDは、出店攻勢&自社ブランドへの投資など、強気な経営方針のため借入金額が多い企業です。

直近の有利子負債倍率は「3.73倍」です。

たとえば、100万円あっても借入金額が373万円のため「-273万円」になりますので、自由に使えるお金がありません。

業績が回復しませんと、もしかしたら株主優待を改悪、廃止する可能性があります。

他にも、有利子負債倍率が高い株主優待銘柄が潜んでいるかもしれませんので、必ず有利子負債倍率をチェックしましょう。

有利子負債倍率を確認して株主優待投資を楽しみましょう

理想の株主優待が、改悪や廃止にならないためにも「有利子負債倍率」の確認は大切です。

現在、株探を活用するだけで狙っている企業の有利子負債はどのぐらいか?一目で判断できます。

目先の株主優待に囚われてはいけません!

狙っている企業の財務状況が一目で分かる、有利子負債倍率を確認して安定的に株主優待を楽しみましょう。

この記事へのコメントはありません。